La banca ed il web nel 2020

Nel 2015 alcuni direttori di filiale mi hanno fatto notare che le attività a sportello negli ultimi mesi erano diminuite del 3%.

Questa riduzione, come poi mi è stato confermato, era dovuta alla digitalizzazione.

In sostanza, il cliente trova estremamente comodo, rapido e conveniente effettuare operazioni ordinarie per via telematica piuttosto che perdere tempo per recarsi in filiale, cercare parcheggio pagando la sosta e aspettare il proprio turno allo sportello.

Attualmente, quasi tutte le banche incoraggiano l'uso di sportelli virtuali per le operazioni di cassa.

Questo tipo di comunicazione ha l'effetto di ridurre i costi al minimo per il personale di sportello, offrendo contestualmente la possibilità di soddisfare le richieste di moltissimi clienti utilizzando il web.

Territorio e sportello

Vista la premessa è fondamentale identificare il target di utenti che utilizza i pannelli web della banca, effettuando operazioni di marketing per migliorare la value proposition ed il posizionamento del brand.

C'è ancora una porzione rilevante di popolazione che non utilizza il web per accedere ai pannelli online della banca, come ad esempio gli anziani.

Il marketing, a differenza della comunicazione, non dovrebbe concentrarsi su tattiche per promuovere l'uso dello sportello online. Convincere qualcuno ad adottare una tecnologia con cui non ha familiarità è non solo estremamente costoso in termini di risorse, ma anche inefficace. Invece, focalizzarsi su strategie che educano e accompagnano gradualmente l'utente verso l'adozione di nuove tecnologie può risultare molto più vantaggioso, sia per il cliente che per la banca.

Per far conoscere il servizio è sufficiente informare i clienti attraverso pubblicità sui social media, campagne di marketing su più canali e una presenza strategica su siti web e materiali promozionali.

Molti clienti, soprattutto quelli più anziani, preferiscono ancora il contatto diretto con una persona invece di utilizzare un'interfaccia web automatizzata.

Per questo motivo, conviene concentrare il budget di marketing su chi è già abituato a usare servizi online.

Le attività di promozione possono essere fatte sia attraverso il servizio stesso che tramite altri canali come pubblicità online e social media.

Per trovare i clienti giusti, il primo passo è capire chi sono le persone che già utilizzano tecnologie simili in altre situazioni.

Questa fase avviene in due passaggi macro:

- analisi generale del target (fascia di età, reddito, funzioni più utilizzate dal target ecc.)

- analisi granulare per singoli utenti

I cinque focus su cui intervenire a livello di marketing knowledge sono:

- accesso alle funzioni online dei servizi bancari.

- gestione delle pratiche ordinarie.

- gestione di eventuali anomalie.

- reminder su eventuali scadenze o segnalazione di specifiche notifiche.

- fornire informazioni chiare, trasparenti e di facile comprensione sugli estratti conto, sui contratti e su eventuali servizi extra come quelli relativi agli investimenti.

Queste informazioni sono generalmente le principali che un utente si aspetta di trovare online, soprattutto per avere informazioni tecniche ed assistenza su come risolvere problemi veloci.

Queste informazioni possono essere comunicate con webinar e tutorial online in canali privati creati ad hoc dalla banca per il cliente finale.

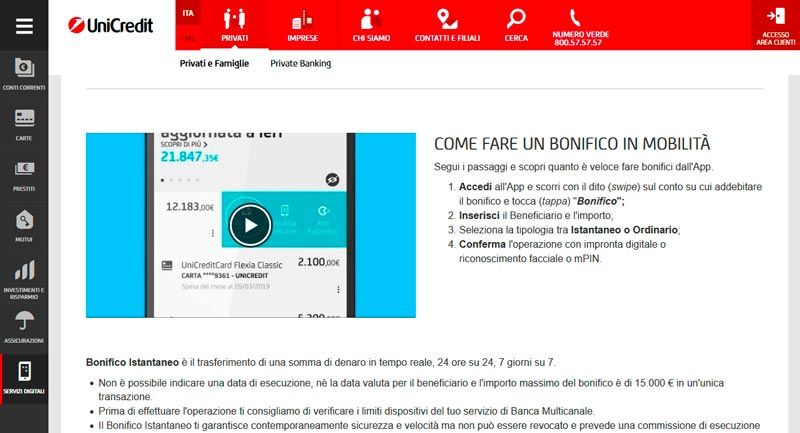

Qui un mini tutorial di Unicredit, banca sempre sul pezzo quando si parla di web marketing

Nell'immagine appena vista possiamo considerare alcuni aspetti di comunicazione:

- il cliente ha accesso diretto a specifiche risorse per effettuare determinate operazioni.

- tutta la comunicazione nei rispettivi media può essere brandizzata.

- il cliente può essere profilato con operazioni derivate dallo studio delle analytics.

Oltre a Youtube esistono piattaforme professionali per la pubblicazione di video ad elevata personalizzazione. Una di queste è Vimeo, che permette, tra i vari servizi, di accedere a statistiche ed analytics sui video pubblicati.

Marketing bancario omnicanale

La banca ha la capacità finanziaria per poter presidiare correttamente il web ed i canali social personalizzando l'esperienza utente.

Diverse banche pubblicano semplicemente le stesse informazioni su diversi social o siti web. Questa prassi non corrisponde ad un tipo di comunicazione multicanale di valore, dal punto di vista marketing, perché le informazioni sono ridondanti.

La comunicazione di marketing bancario non è quindi sempre personalizzata in base al canale e soprattutto non lo è sempre rispetto ad un target nel contesto di un progetto.

Diversi contenuti multimediali bancari proposti nei social e nei siti web satelliti corrispondono alla pubblicazione degli stessi argomenti, più o meno riscritti in modo diverso.

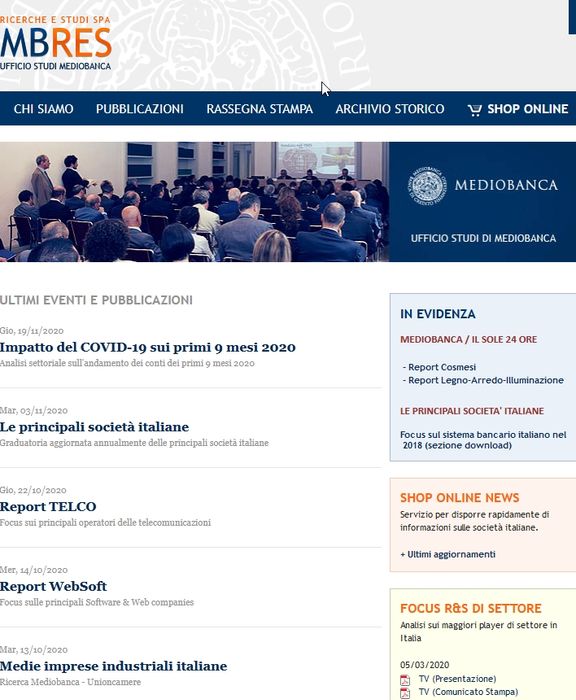

Qui un esempio di MedioBanca:

Questa ridondanza comunicativa non sempre si accosta ai reali bisogni dei lettori che necessitano di sfruttare canali dedicati per ottenere informazioni specifiche o per compiere determinate operazioni.

MBres tuttavia, preso singolarmente, ha una buona focalizzazione. Presenta PDF e link utili con diversi focus del centro studio Medio Banca.

I clienti, o più comunemente i lettori, tendono ad iscriversi a determinati canali per avere informazioni che ritengono utili rispetto al modo in cui utilizzano i social e soprattutto rispetto alle peculiarità dei singoli ambienti.

Se una banca presenta le stesse informazioni su diverse piattaforme viene vanificato, di fatto, il vero vantaggio di una comunicazione multicanale la quale, per sua natura, dovrebbe personalizzare i messaggi in base al target e soprattutto al tipo di piattaforma utilizzata.

La comunicazione viene attualmente e generalmente eseguita in questo modo perché le banche utilizzano un marketing tradizionale derivato dalla pubblicità istituzionale: in sostanza creano un contenuto e lo pubblicano su media diversi andando a creare una sorta di cross media publishing in cui ogni informazione presente in un sito ne richiama altre su altri siti ancora.

Dalla mia analisi ho riscontrato che nel marketing bancario mancano spesso due elementi chiave:

- la segmentazione dei contenuti rispetto ai reali bisogni dei clienti e prospect in relazione alla tipologia di piattaforma che utilizzano in modalità multicanale.

- uno studio creativo su come utilizzare i social ed i siti web in chiave marketing per creare un ecosistema informativo coinvolgente.

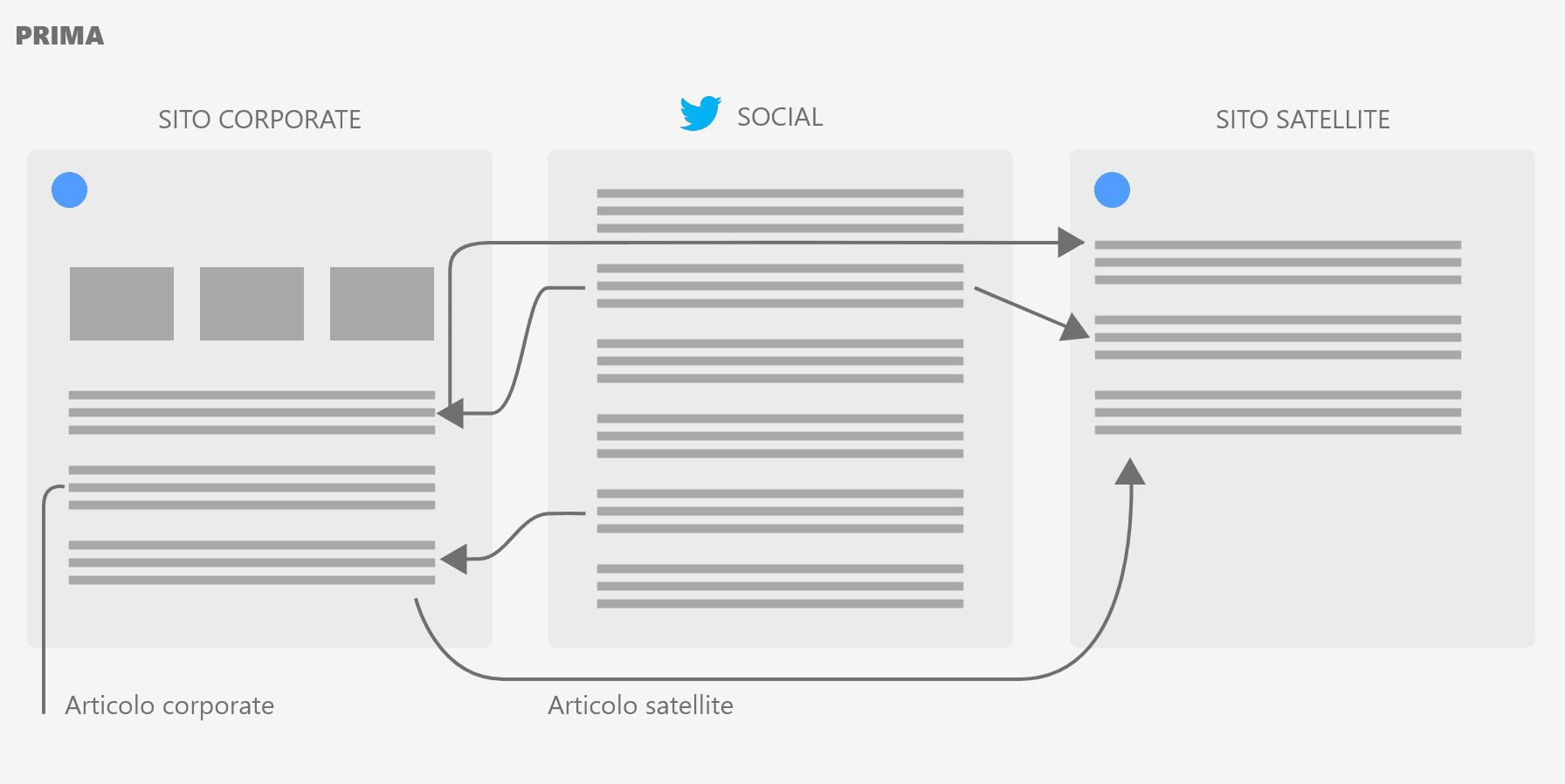

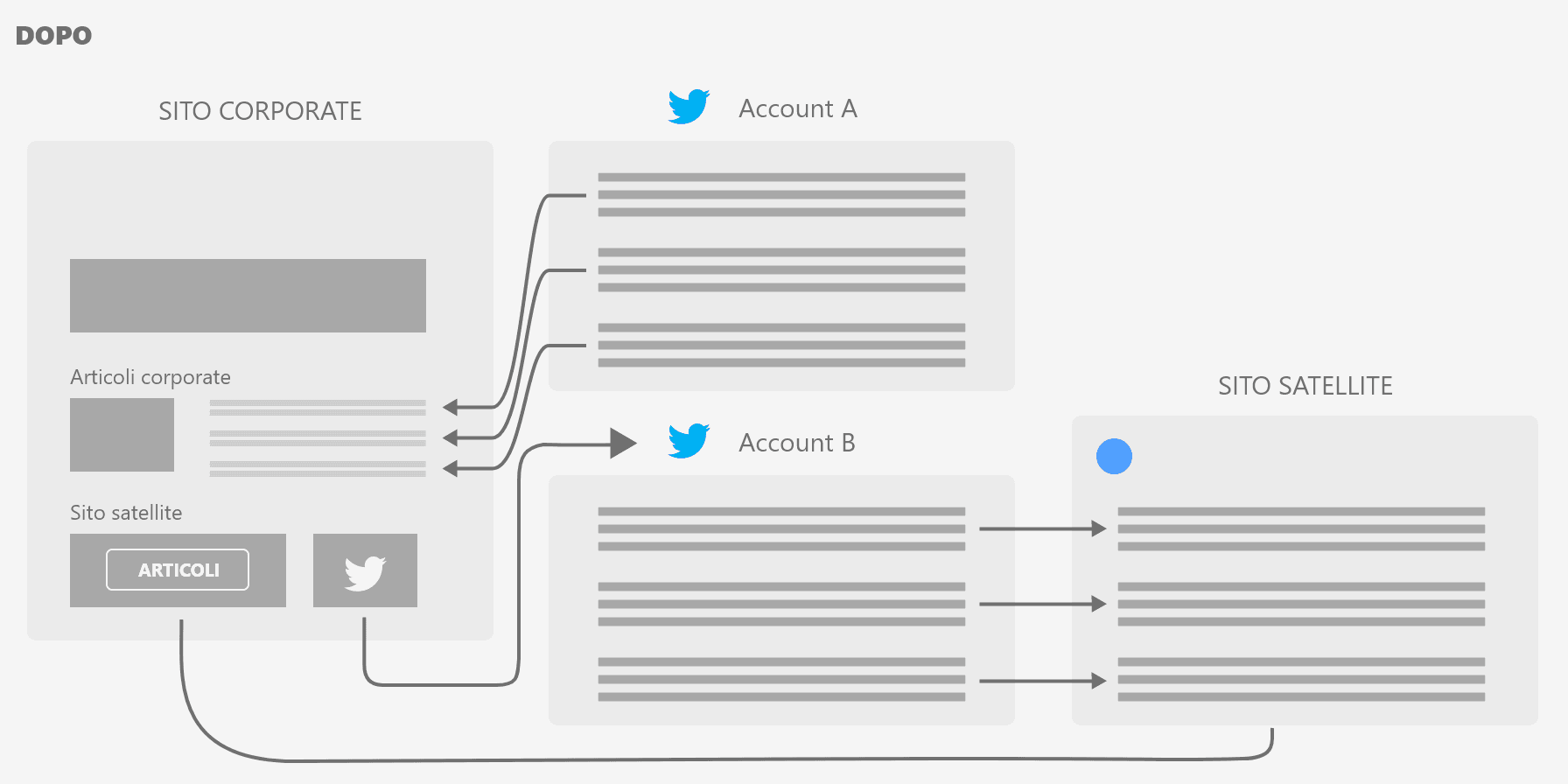

Nell'immagine seguente fornirò un esempio semplice di come effettuare una comunicazione multicanale alternativa, andando a modificare radicalmente l'architettura informativa e mantenendo inalterati i contenuti.

In questo caso non serve focalizzare l'attenzione sulla migliore soluzione. Nel caso ci siano pochi articoli la prima soluzione va benissimo.

La soluzione successiva diventa efficace quando è necessaria un'architettura informativa in cui i dati corporate e tecnici siano concettualmente separati anche rispetto ai canali e ai siti web che li linkano.

Se una banca, ad esempio, avesse 10 siti web satelliti sarebbe discutibile usare una tecnica in cui il solo social corporate smista tutti i link.

Inoltre, con il layout che abbiamo appena visto, il sito web corporate dovrebbe ospitare estratti di articoli dei siti web satelliti. A questo punto l'utente non capirebbe più come sono stati tematizzati i contenuti.

Per ottenere l'effetto desiderato il sito web corporate dovrebbe essere progettato come un hub informativo: al post di inserire informazioni ridondanti ospiterà delle sezioni con una CTA (call to action) per iscriversi ai vari servizi e visitare i siti web corrispondenti ad elevata tematizzazione.

Essere necessari senza comunicarlo

Il fondamento dei processi dell'inbound marketing è rendersi attrattivi.

Di conseguenza la banca potrebbe progressivamente sganciarsi dalla prassi di porsi al modo di un interlocutore necessario.

È un aspetto psicologico della comunicazione implicita: quando il cliente deve necessariamente rivolgersi ad una banca per effettuare operazioni dovrebbe incontrare un fornitore che eviti di comunicare in ogni modo la propria posizione di controllo, direttamente od indirettamente. Questo vale online come nel rapporto umano allo sportello.

A nessun cliente piace operare a livello economico vivendo l'esperienza finanziaria in uno stato di costrizione.

Il fatto che la banca sia necessaria è implicito e la comunicazione non ha bisogno di rimarcarlo in alcun modo.

Vediamo un esempio classico: un "fuori conto" o "fuori fido" o "fuori cassa".

Il cliente riceve una telefonata fredda, dal tono vagamente minaccioso od imperativo. Oppure in altri casi riceve una raccomandata sempre con un tono vagamente sgarbato seppur ufficiale.

Ciò avviene in netto contrasto con la comunicazione pubblicitaria ufficiale esposta nelle vetrine, tipo "da noi ti senti come in famiglia".

Questo comportamento sistemico è la sintesi di una struttura che nel suo complesso non è mai stata né efficiente né efficace in chiave comunicativa.

In sostanza i reparti di marketing e di management non stanno comunicando: si scambiano solo "informazioni" per effettuare operazioni canoniche.

Appare evidente che in diverse banche il marketing segua una comunicazione patinata mentre tutta la comunicazione interna della banca, nei confronti del cliente, è disallineata dai valori dichiarati nella pubblicità.

Questo è equivalente a tradire l'aspettativa del cliente, una delle basi su cui si basa il marketing di qualsiasi azienda in qualsiasi settore. In sostanza viene a mancare la fiducia per un contrasto tra premesse (promesse) e azioni.

Nel momento in cui un funzionario della banca assume un comportamento od un atteggiamento che fa trapelare la propria posizione di vantaggio si ottiene immediatamente uno svantaggio a livello marketing nei confronti del cliente (cosa che tra l'altro vale per qualsiasi azienda, non solo per quelle che gestiscono il nostro denaro).

È errato a livello comunicativo utilizzare questa posizione dominante in comunicazione facendo provare al cliente un senso di oppressione.

A livello comportamentale si può migliorare questo aspetto in due modi:

- creare una policy strutturata sul comportamento da tenere con i clienti dal punto di vista marketing.

- avviare un piano di formazione trasversale all'interno di tutta l'organizzazione per migliorare ogni singolo aspetto del marketing relazionale.

Convergenza digitale

Ci sono inoltre alcune banche che delegano a società esterne l'apertura di servizi di comunicazione consumer scollegati concettualmente e stilisticamente dal sito istituzionale corporate che, generalmente, riportano informazioni più tecniche o che sarebbero più utili agli azionisti.

Società finanziarie di leasing o di servizi assicurativi, enti, fondazioni e altre tipologie di aziende hanno raramente un'immagine coordinata con l'identità di marketing della banca che le governa.

Questo genera, di riflesso, diversi problemi:

- L'identità di marca viene fluidificata su interfacce che non rispettano la corporate image ed i valori di brand della banca.

- Cercare le informazioni diventa caotico perché il cliente, per atterrare nei servizi dei siti web satelliti, deve spesso ricercare le informazioni fuori dal sito istituzionale.

Responsive web design

Molte banche si rivolgono a diversi fornitori / consulenti / dipartimenti per creare sistemi di comunicazione e marketing online.

Può andar bene fino a quando la comunicazione non presenta dei disallineamenti.

Qui possiamo vedere il sito web di una banca in versione mobile e desktop:

Osservando attentamente si notano dei punti di incoerenza stilistica visualizzando i contenuti su diversi display.

Vediamone alcuni:

- i link in alto a destra: "banca online" e "core banking aziende" presentano una leggera difformità in mobile: le lettere sono schiacciate in senso orizzontale.

- lo spazio verde, sopra e sotto al testo, è dispersivo in versione mobile.

- l'animazione del testo non è utile in mobile: non ha alcun fine pratico, rallenta il dispositivo, aggiunge codice inutile (e quindi peso) e non consente di leggere immediatamente il contenuto.

In Italia ho notato che moltissimi addetti ai lavori utilizzano le parole "adaptive" e "responsive" in modo equivalente. In realtà esiste una sostanziale differenza tra adaptive e responsive.

Adaptive: i contenuti si adattano alle dimensioni dello schermo.

Responsive: i contenuti cambiano in funzione del device.

Nel caso appena visto è stata usata una tecnica di web design focalizzata sull'adaptive: i contenuti si adattano allo schermo ma non sono pensati con un layout ed un codice specifico per mobile. Tutto è semplicemente adattato ad uno schermo più piccolo.

Il contenuto visualizzato su smartphone non dovrebbe presentarsi a blocchi che si adattino al display, bensì dovrebbe cambiare a livello logico-funzionale ossia "rispondere" in modo interattivo in base al device utilizzato dal cliente.

Non esiste dunque una struttura specifica dello stesso contenuto in base al device, cioè un sistema responsive.

Chiaramente il rovescio della medaglia è che per progettare interfacce grafiche interamente responsive si aumenteranno di riflesso il grado di complessità ed i costi.

Questo è dovuto al fatto che il responsive implica l'adaptive ma non il contrario.

Tuttavia in termini di servizio, di marketing, di comunicazione e di user experience il responsive supera nettamente qualsiasi approccio semplicemente adattivo.

Puntare su UX / UI

Una delle cose più complesse da interpretare in un qualsiasi progetto online è il delicato equilibrio che intercorre nel rapporto tra uomo e macchina, soprattutto a livello cognitivo ed interattivo.

La mente umana si è evoluta lentamente in milioni di anni e le interfacce grafiche dei display devono interagire in modo intuitivo, cioè naturale. L'argomento è vasto quanto complesso perché coinvolge aspetti della psiche umana e della percezione.

In questo caso definiremo questo sistema complesso come ergonomia cognitiva.

Da questo punto di vista la UX corrisponde all'esperienza (nel senso di impressione generale) che il cliente avrà usufruendo del servizio.

La UI (interfaccia utente) corrisponde al sistema grafico, logico e di design progettato per massimizzare la UX.

Le tecniche responsive servono appunto per migliorare la UX e, di riflesso, per migliorare il posizionamento nei motori di ricerca.

Google infatti ha annunciato che i fattori di UX, dal 2021, saranno tenuti in debita considerazione per valutare il posizionamento di un contenuto.

Servizi cross-browser e cross-device

È anacronistico che nel 2020 si vedano ancora totem di home-banking con su scritto "ottimizzato per Internet Explorer" et similia.

Come si è visto nel punto precedente la user experience a volte viene sottovalutata e tutto il sistema informativo viene spesso sviluppato su diversi domini.

Alcuni di questi domini presentano varianti dello stesso sito web ottimizzate per desktop, tablet e smartphone, creando di fatto duplicati sui contenuti che ad un certo punto diventano ingestibili.

Ci sono ancora banche che adottano questo modello di comunicazione perché la parte più esecutiva dei processi viene delegata a fornitori esterni che non conoscono in modo approfondito il funzionamento delle tecnologie a livello cognitivo e sotto il profilo delle tecniche responsive.

Premesso che un servizio online dovrebbe rispettare i Web standards è fondamentale che un sito web bancario possa aprirsi nel maggior numero di device, ovviamente entro certi limiti.

Usabilità

L'usabilità viene spesso intesa come la semplicità o la facilità con cui si effettuato determinate operazioni online.

In realtà l'usabilità abbraccia dei principi più ampi.

Il sito web non deve essere solo semplice dal punto di vista funzionale ma anche opportunamente organizzato dal punto di vista dell'architettura informativa. All'aumentare delle informazioni, soprattutto se eterogenee, aumenta la difficoltà da parte dell'utente di arrivare subito dove desideri.

Gli aggettivi "facile" e "semplice" possono trarre in inganno perché non sempre il design più semplice o più "facile" determina la migliore usabilità.

Se ad esempio avessimo un elenco con migliaia di articoli mescolati tra loro, senza tematizzazione grafica, l'utente non potrebbe cogliere a colpo d'occhio quali argomenti verranno trattati negli articoli.

In questo caso si lavorerà per aggiungere complessità strutturale alla pagina con l'effetto di semplificare la disposizione logica degli articoli. È controintuitivo ma è così.

L'usabilità quindi è un insieme di argomenti che spaziano tra la percezione ed il design, tra lo studio delle forme e la conoscenza del linguaggio. Abbraccia molti campi del sapere e non esistono tool o strumenti per misurare esattamente l'usabilità reale di un sito web.

Lavorare sull'usability migliora notevolmente tutti gli aspetti legati all'interazione tra uomo e macchina (in questo caso pannelli della banca, servizi online, siti web satelliti ecc.) migliorando contestualmente moltissimi aspetti di marketing bancario basato sul web.

Qui un sintetico approfondimento sull'usabilità.

Accessibilità per servizi bancari

Ci sono utenti che utilizzano dispositivi non proprio aggiornati per visitare i siti della banca o per accedere ai suoi servizi.

Per consentire al più ampio numero di utenti di poterlo fare è necessario che il sito web sia degradabile.

Il concetto di degradabilità è molto semplice: il sito è degradabile nella misura in cui riesce a funzionare con versioni sempre più datate di browser e sistemi operativi.

Possiamo intenderlo come un concetto di compatibilità a ritroso: se funziona su vecchi device e computer significa che è degradabile.

Se è degradabile sarà quasi certamente più accessibile perché dovrà necessariamente utilizzare tecnologie meno avanzate: già a livello di codice sarà quindi molto più asciutto.

Un altro aspetto è relativo ai pannelli e siti web usufruibili da persone con disabilità visive, ad esempio clienti ipovedenti o che non distinguono correttamente i colori.

Quante banche possono vantare di avere un sito web e relativo pannello per effettuare operazioni bancarie concepiti e realizzati per essere utilizzati anche da persone con disabilità?

Una rarità.

Le banche contano sul fatto che:

- i disabili che accedono al web sono una ristretta minoranza.

- i disabili hanno quasi sempre a disposizione degli strumenti hardware e software che consentono di accedere con modalità alternative ai siti web.

Il punto 2 però ha un vincolo importante: tutto funziona se e solo se tali siti web sono concepiti con una struttura logica, tecnica e formale che consenta, ad esempio, la corretta scansione dei contenuti tramite screen reader.

In sostanza, i siti web bancari dovrebbero rispettare o seguire, almeno per equità sociale, le specifiche WAI.

La Web Accessibility Initiative è un'iniziativa del W3C volta a tracciare linee guida di sviluppo per garantire che anche le persone con disabilità possano accedere al web e utilizzare i servizi senza barriere.

I siti web orientati a WAI sono solitamente più semplici nel design e offrono il grande vantaggio di essere implicitamente well formed (ben fatti). Questo significa che in un sito WAI ci sarà una grande accessibilità, usabilità, facilità di sviluppo SEO, ottima gestione dei contenuti, grafica leggera e design minimalista

A livello marketing hanno il grande vantaggio di comunicare al mercato, sempre più attento alle dinamiche sociali, che la banca è attenta ai bisogni dei disabili. Una cosa non di poco conto dal punto di vista sociale e quindi di marketing.

Avere un sito web WAI non implica stravolgere o limitare le potenzialità espressive del design. Significa avere un approccio con il web di tipo inclusivo, che si rivolge a tutti, senza possibili discriminazioni implicite o impedimenti di sorta.

Online inoltre sono presenti diversi tool per verificare se un sito web qualsiasi sia accessibile o meno. Basta cercare "tool accessibilità sito web" :)

Qui un esempio di check effettuato su un articolo di questo sito, in formato PDF.

( Come si vede dal PDF questo sito è molto accessibile :)

Immagini istituzionali, pubblicità e campagne display

Da decenni alcune banche ripropongono le stesse pubblicità istituzionali e gli stessi slogan.

Frasi che promuovono concetti come "per la sicurezza della tua famiglia", "per il tuo futuro", "per la vostra serenità" accompagnate da immagini in stile "Mulino Bianco" sono ormai innumerevoli.

Famiglie felici. Nonni felici. Bambini felici. Tutti felici. È tutto meraviglioso... sulla carta.

Il risultato è una saturazione comunicativa basata su stereotipi italiani ripetitivi che possono apparire, in certi aspetti, effimeri.

Questo tipo di comunicazione era comune 30 anni fa, ma oggi non è più centrata sulle vere esigenze dei clienti: sicurezza, servizio, strumenti.

Siamo nell'era del web e le banche devono iniziare a parlare il linguaggio di chi utilizza internet per semplificare la propria vita.

In questo contesto, è significativo il lavoro svolto da banche come Fineco e Unicredit, che hanno spostato l'attenzione proprio sul legame tra tecnologia e servizio. In Italia, sono sicuramente un punto di riferimento.

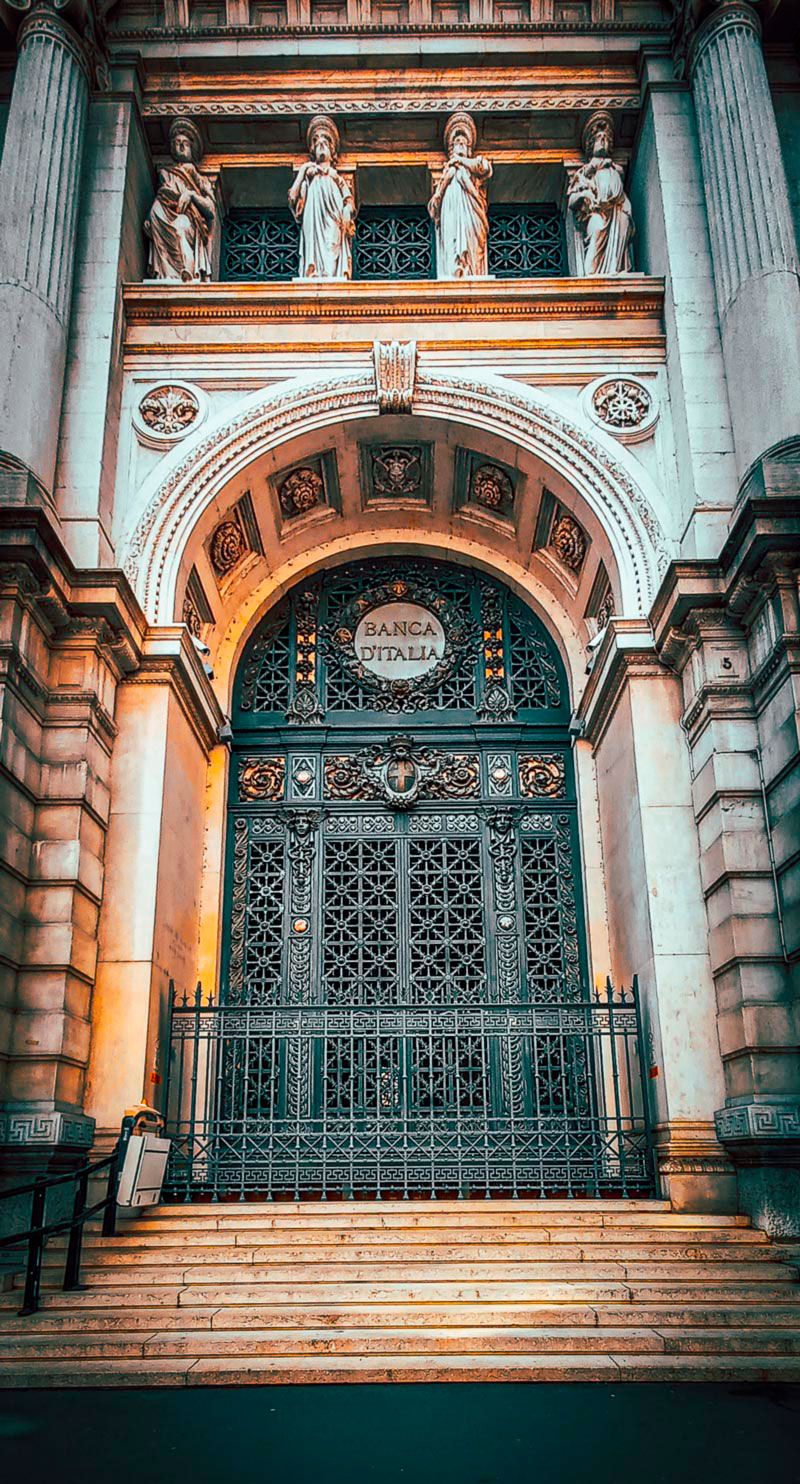

Banca e architettura

L'architettura trasmette anche un senso di stabilità e sicurezza nel contesto del marketing bancario.

In modo inconscio, viene associata alla serenità di affidare i propri risparmi o la gestione del denaro ad altri.

Un edificio comunica. Ci rivela chi lo abita e chi vi lavora. Basti pensare alle chiese, per un paragone rapido.

In questo caso, l'architettura serve a un marketing percettivo.

Gli edifici, come i libri o i profumi, trasmettono vari messaggi a seconda del senso con cui vengono percepiti.

Quale impressione si fa il cliente vedendo ingressi maestosi, robuste inferriate agli accessi e strutture in marmo e pietra? Sicurezza, solidità e fiducia.

Nessuno affiderebbe i propri risparmi a una capanna, neanche se il proprietario fosse il contabile più affidabile e meticoloso del mondo.

La Cassa di Risparmio delle Province Lombarde è un esempio perfetto di un'architettura che trasmette sicurezza e solidità.

- anno di costruzione 1934-1941, quindi parliamo di art decò italiano, con diversi richiami all'architettura classica a partire dalle colonne della facciata

- utilizzo di marmi e pietra scura

- catene imponenti tra le colonne

- immagine sobria ed austera

Notiamo inoltre alcuni particolari con richiami al mondo agricolo dell'epoca, quasi un monito per i posteri, sul valore della nostra terra.

Nell'immagine seguente possiamo vedere un altro edificio in stile art decò italiano.

La banca Unicredit di Milano in Piazza Gae Aulenti rappresenta la massima espressione dello stile architettonico moderno, sotto diversi aspetti:

- lo stile è pulito, minimalista e funzionale

- la banca è situata al centro della città

- è presente una torre che porta l'altezza massima dell'edificio a 231 metri: prestigio ed imponenza

- i materiali del rivestimento, come vetro e metallo, conferiscono alla struttura un aspetto estremamente moderno e leggero

- l'utilizzo di linee curve, che si riscontra anche nel web design, trasmette un'immagine all'avanguardia molto affine ai linguaggi del digitale

Storia

Chi ha memoria storica si rende conto che la fiducia, nei rapporti commerciali come nella vita, viene costruita nel tempo.

Dal punto di vista storico ed identitario è quanto meno doveroso segnalare un eccellente lavoro editoriale web: l'immenso archivio storico di Banca Intesa.

Ha diverse sezioni tra cui:

- archivio delle banche acquisite

- archivio speciale, fototeca, multimediale e museale

- biblioteca

- archivi del gruppo Intesa

- fonti complementari

- mappa storica italiana

e molto altro ancora!

Che dire: un lavoro di catalogazione veramente ben realizzato che si colloca come punto di riferimento in Italia per la corretta comunicazione dal punto di vista del marketing bancario basato sulla Storia.

Nel mondo degli affari, lo specchietto retrovisore è sempre più chiaro del parabrezza.Warren Buffett

Simbolismo finanziario e bancario

Anche a livello simbolico le banche esprimono diversi concetti tramite dettagli architetturali. Le banche con uffici in sedi storiche sono ricche di simbolismi.

Qui ad esempio possiamo vedere uno dei tanti simbolismi, apparentemente inutili ai fini pratici, ma molto potenti sul piano della comunicazione inconscia ed archetipale.

La piramide è uno dei simboli distintivi del mondo bancario e finanziario.

La forma stessa del triangolo indica una struttura gerarchica solida e ben definita dove al vertice esiste il profitto.

Gli stessi processi di delega e controllo hanno una struttura piramidale, dallo sportello al collega responsabile, dal responsabile al direttore di filiale, dal direttore di filiale alla direzione generale, dalla direzione generale agli azionisti.

Tutte le banche funzionano nello stesso modo e più o meno con le stesse procedure in un sistema globale in cui certi processi sono piuttosto standardizzati, almeno a livello concettuale.

Questa standardizzazione può essere comunicata in modo inconscio con i simboli.

Banche senza comunicazione territoriale

Nelle mie rilevazioni ho notato che i gruppi bancari esteri tendono a fare una comunicazione istituzionale molto più sobria e "distaccata".

Alcune banche come Swiss Bank e Bank of China, ad esempio, non espongono in vetrina alcun tipo di comunicazione. Nelle immagini seguenti possiamo vedere due filiali di Milano.

Questo aspetto ci fa cogliere una diversità comunicativa rispetto alle banche italiane, che tendono a privilegiare una comunicazione più tradizionale basata sugli stereotipi già visti in precedenza: famiglia, lavoro, serenità, mutuo ecc.

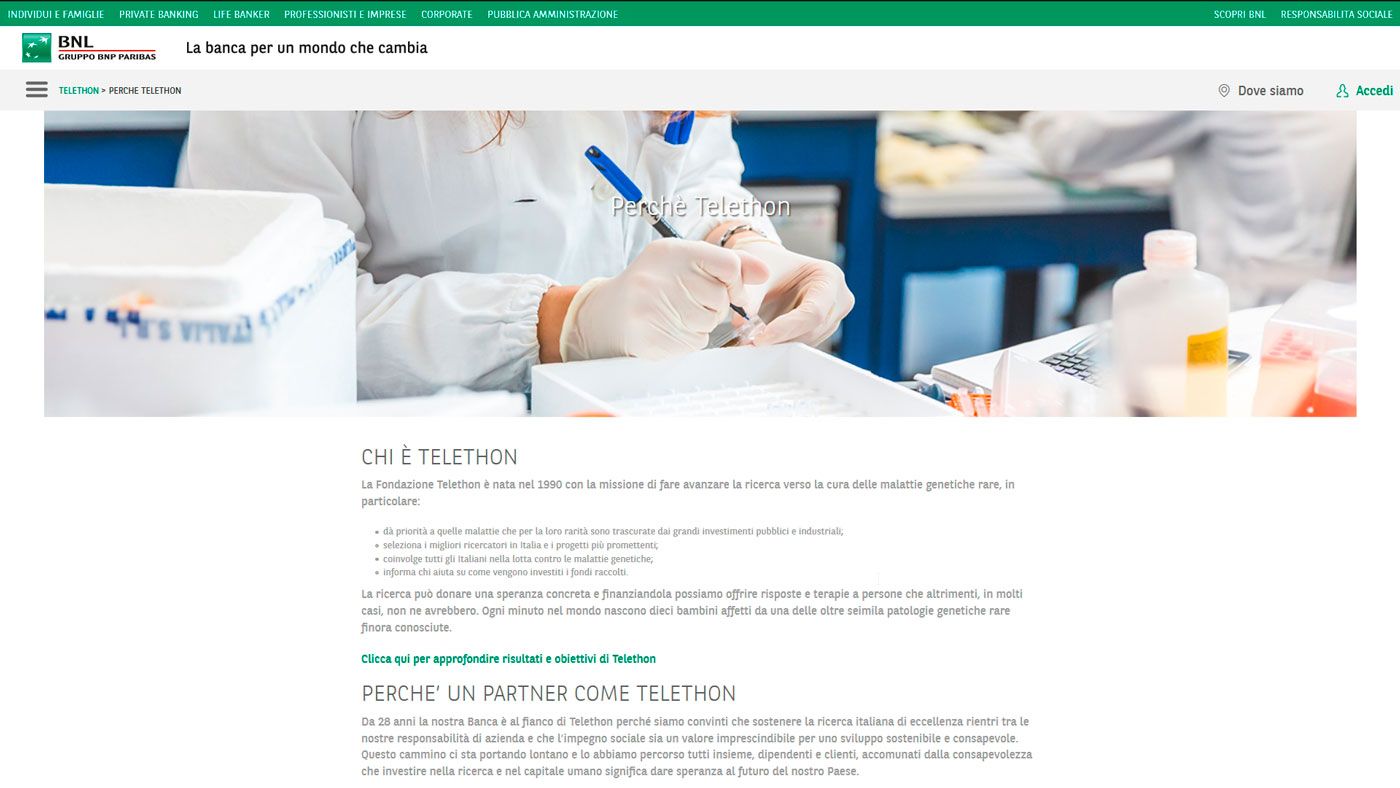

Eventi culturali

BNL (oggi Gruppo BNP Paribas) ha organizzato concerti e incontri di ballo per anni all'interno delle filiali al fine di sostenere Telethon tramite le donazioni dei propri clienti.

Al di là del margine di profitto su biglietti, sostanzialmente nullo per il volume degli eventi che ospitano, c'è da considerare che attività del genere impattano positivamente sul trust che il cliente trasferisce alla banca in modo più o meno inconscio.

Della serie: se la banca fa beneficenza ha un cuore e se ha un cuore si prenderà cura di me.

La beneficenza, oltre all'aspetto strettamente umano, ha una valenza importante dal punto di vista marketing perché il cliente tende ad identificarsi e soprattutto a "fidelizzarsi" con quelle aziende che comunicano messaggi positivi non solo al mercato ma anche alla società.

Mostre d'arte: pittura e scultura

Altre banche utilizzano eventi culturali come le mostre d'arte per motivi di prestigio, di immagine e di legami con il territorio.

Possiamo constatare come architettura, pittura, storia e comunicazione siano concetti ben presenti nel marketing di quasi tutte le maggiori banche italiane.

Banca e marketing finanziario

Anche il settore finanziario è fortemente influenzato dalle banche. I risparmi dei correntisti vengono gestiti in ambito finanziario nella finanza personale in un ottica di investimento. Per le banche "moderne" chiunque abbia dei risparmi è, potenzialmente, un investitore.

Anche in questo caso la finanza ha acquisito per effetto transfer alcuni concetti chiave di marketing utilizzati prevalentemente dalle banche.

In Piazza Affari, ad esempio, possiamo vedere un'opera dell'artista Maurizio Cattelan che ha fatto molto discutere.

L'artista ha dichiarato:

Mi appassiona più il dibattito che il lavoro suscita nel pubblico. La scultura L.O.V.E. in piazza Affari ha aperto una strada, anche se credo di non aver mai vissuto un’esperienza di quel genere, dove il mio interlocutore era un’intera città. Ognuno, ogni giorno, diceva la sua addirittura prima che il lavoro fosse installato. Intendiamoci: non è che voglio diventare Arnaldo Pomodoro, ma se riesci a far accettare lavori che hanno un certo grado di disturbo, si sposta anche il livello di dialogo e tolleranza di una città verso altre questioni.

Fonte: Corriere di Milano, (04/04/2017).

Fidelizzazione bancaria

Scarsi i programmi di fidelizzazione bancaria in chiave marketing perché questi sistemi devono necessariamente interagire con gli acquisti dei clienti.

La banca funziona come un intermediario ma di fatto non crea meccanismi e convenzioni con determinate categorie merceologiche per fidelizzare il cliente.

Esistono però delle realtà bancarie che riescono a fidelizzare i clienti tramite strategie commerciali interne.

L'esempio di Sparkasse con i servizi di Luce e Gas nella stessa filiale è un ottimo esempio

Ecommerce

Non hanno praticamente mai servizi territoriali né microcrediti sulla fiducia per l'apertura o la transizione verso attività di ecommerce su nuovi clienti o clienti già acquisiti e profilati.

Troviamo tuttavia due servizi bancari per il checkout degli ecommerce: quelli di Banca Sella e di Unicredit.

Social Network

Diverse banche riportano nei social le comunicazioni istituzionali indipendentemente dalla piattaforma senza effettuare attività di profilazione, con tagli editoriali scarsamente segmentati.

In sostanza in Italia non c'è ancora una vera e propria analisi del target lato social media.

Il target viene ancora profilato sulla base del potere di acquisto del cliente, ovvero della sua liquidità.

Il marketing bancario online non contempla ancora logiche di lead nurturing: ci sono potenziali clienti che non hanno liquidità ma che potrebbero averla in futuro. Sostanzialmente andare ad identificare quei potenziali clienti che "spenderanno denaro quando lo avranno" consente di avere un vantaggio competitivo nell'apertura di nuove posizioni.

Per ottenere questo risultato è necessario disporre dei dati sugli interessi d'acquisto. Un metodo semplice di profilazione, ad esempio, è quello di richiedere al prospect quali siano i prodotti che tendenzialmente acquista online.

Il numero di prodotti, l'importo speso e le categorie merceologiche identificano già un target sul quale è poi possibile costruire strategie di marketing mirate per intercettare i migliori lead nei social.

Offerte sul prezzo? Inefficaci nel 95% dei casi

Quello che conta è il servizio. O meglio: non conta l'offerta più vantaggiosa bensì l'offerta che meglio viene presentata a condizioni vantaggiose rispetto ai servizi della concorrenza.

Non siamo più negli anni '80 quando bastava dare un pieghevole con un paio di cifre ad effetto per rendere allettante la proposta perché il cliente è ormai consapevole dei costi occulti e delle variazioni unilaterali del contratto.

Ad esempio ho riscontrato che in tutti i pannelli online delle banche non esistono forme di pagamento differenziato del servizio web in base ai servizi offerti. Esiste solo l'apertura conto online con relativi servizi accessori.

Il cliente deve quindi navigare il sito web della banca, cercare i servizi accessori e successivamente andare in banca per richiedere una quotazione.

Tutte queste operazioni dovrebbero essere integrate nel pannello online, con la possibilità di effettuare upgrade/downgrade del proprio piano con differenti modelli di investimento, anche e soprattutto sui servizi accessori.

Un esempio banale: a pannello è possibile acquistare una cassetta bancaria? La cosa viene ancora gestita a sportello.

Per la banca il concetto di investimento è confinato all'ambito borsistico-finanziario.

In realtà i pannelli online dovrebbero funzionare con lo stesso meccanismo dei software cloud delle aziende IT, quelle che forniscono accesso gratuito per servizi basici ed accessi premium, con funzioni aggiuntive, pagando un piccolo canone.

Questo tipo di business model è la chiave di successo per un servizio web di marketing bancario perché comunicazione, servizio e pagamenti degli upgrade sono integrati in un unico ambiente e possono essere personalizzati in totale autonomia da parte del cliente.

Chiarezza delle informazioni

Un altro aspetto che impatta fortemente nel marketing bancario è la stesura di contratti poco chiari con clausole incomprensibili.

Corporate copywriting e marketing, in sostanza.

Quando ad esempio troviamo delle leggi scritte in modo circonvoluto utilizziamo la parola "politichese" per far intendere il modo in cui sono state scritte. Come parallelo potremmo dire che le banche scrivono in "bancariese": i contratti sono perfetti dal punto di vista tecnico ma non sono immediati, nemmeno a livello di comunicazione.

Inoltre c'è spesso difficoltà a recedere o a chiudere servizi in modo immediato con conferme garantite. Queste aspetto si ricollega al punto precedente: devono essere i pannelli web a fornire informazioni tecniche sull'apertura o chiusura dei servizi, con relativo costo in chiaro.

Questo è il solo modo di fare marketing bancario tramite chiara comunicazione orientata al web. Questa è vera trasparenza.

Nel web serve chiarezza, semplicità, servizio: a pannello.

Io stesso ho dovuto "lottare" per chiudere un vecchio conto senza alcuna spesa (come da proposta contrattuale iniziale e come riportato dalla pubblicità istituzionale della banca). Al momento della chiusura sono state fatte valere delle variazioni di contratto non concordate e sono stati scalati €25 su un prelievo dei €50 residui.

Inoltre ho dovuto scrivere due raccomandate ed effettuare due incontri con la banca perché doveva valutare se scontarmi o meno il 50% dei soldi ingiustamente sottratti. Rendiamoci conto dell'assoluta perdita di tempo da entrambe le parti che già dal punto di vista della banca è stato un costo sicuramente superiore ai €25.

Rispettando il contratto senza cambiarlo in modo astuto (al momento della chiusura) e rispettando quanto professato nella pubblicità (chiusura a costo zero) avrebbero confermato le premesse messe in campo dal marketing, le stesse che mi avevano fatto scegliere quel servizio a quelle condizioni.

Una pessima figura, a dimostrazione che pubblicità e realtà sono spesso disallineate.

Se trovassi un'altra offerta simile in questa banca mi fiderei? Ovviamente no.

Questo modus operandi inoltre impatta fortemente su tutta la catena di marketing e ne vanifica gli effetti positivi: eventuali comunicazioni e promozioni da parte della banca saranno del tutto inefficaci su di me. In pratica si perde anche il vantaggio competitivo su un cliente già acquisito e qualsiasi attività pubblicitaria sortirà l'effetto opposto.

A tutto questo dobbiamo aggiungere la variazione unilaterale delle condizioni: sono anti-web.

Il web è costituito prevalentemente da clienti che richiedono la massima precisione nella comunicazione e coerenza rispetto ai valori dichiarati nella comunicazione.

Oggi i clienti confrontano online le offerte, si scambiano pareri su esperienze di acquisto e scrivono recensioni su determinati servizi.

Di conseguenza la brand reputation influenza i comportamenti di acquisto anche dei servizi bancari.

Il marketing bancario, soprattutto online, non si è ancora focalizzato sulla leva fondamentale: i nostri acquisti non dipendono dalla nostra liquidità bensì dai nostri comportamenti.

Il marketing passa dalla comprensione della natura umana. Comprendere la natura umana e la psicologia dei consumatori è la chiave del successo per chi vuole fare marketing.Richard Thaler, premio Nobel per l'economia nel 2017

Marketing bancario basato sulla strategia

Generalmente il marketing bancario punta sempre su tattiche per acquisire clienti ma non tiene praticamente mai in considerazione la profilazione dei clienti tramite strategie combinate con aziende partner.

Inoltre hanno smesso di fare vero business con le piccole imprese, rendendo sempre più difficile l'accesso al credito. In realtà non sarebbe necessario dare credito: basterebbe creare delle condizioni più semplici che permettano ai clienti di collegarsi tra loro tramite i servizi della banca.

Troppo futuristica come visione? Dipende.

Ad esempio la solvibilità è uno dei servizi che collega una o più aziende tramite la banca. Anche la Ri.Ba. (ricevuta bancaria) è un servizio che collega due aziende, a livello concettuale. Una Riba però è uno strumento specifico per i pagamenti funzionale al business ma non crea nuove opportunità di business.

Da questo punto di vista il marketing bancario diventerebbe estremamente efficace se la banca riuscisse ad innescare dei meccanismi virtuosi di collaborazione tra imprese diverse anche tramite servizi alternativi offerti online.

In questo senso la banca può attivare dei servizi collaterali (a pagamento) con i quali diverse imprese possono collaborare, gestire pagamenti dilazionati tramite la banca per accedere a "credito indiretti" ossia alle dilazioni di pagamento.

È solo un esempio, certo, ma ci sono già grandi aziende dell'informatica che dal 2020 lo fanno anche in Italia: vedi Amazon.

Il servizio finanziario è incluso nel servizio di vendita al pubblico che a sua volta è incluso nel servizio a canone del merchant.

In sostanza il classico "acquisto a rate" può essere effettuato con pochissime operazioni, tutte basate su web, chiarissime e consumabili in pochi click.

Marketing bancario internazionale

Un altro tema è il supporto alle aziende per accedere a crediti ed agevolazioni tramite filiali o servizi internazionali. Stessa cosa per bandi e fondi.

In una logica web la banca non deve essere intesa come un luogo dove viene manipolato denaro bensì come un luogo dove vengono manipolate informazioni di marketing per crearlo, tramite la creazione di servizi profittevoli per il cliente.

Un caso su tutti è quello della Banca Popolare di Vicenza che nel 2012 ha aperto una filiale a New York.

BPdV, fino a prima degli scandali finanziari che l'hanno vista coinvolta, operava in modo da garantire ampia liquidità alle PMI del territorio.

Poiché oggi le linee di credito sono sempre più restrittive le aziende si trovano ad operare con strumenti finanziari sbilanciati in favore della banca.

L'apertura di questa filiale è stata una buona mossa per presidiare il territorio e snellire determinate procedure ma non sono stati attivati contestualmente dei meccanismi virtuosi di marketing per il business dei clienti sul territorio americano.

La Popolare di Vicenza avrebbe potuto organizzare degli incontri culturali per fare matching tra clienti di New York e PMI. Pensiamo solo all'oreficeria. Questa è la differenza tra un approccio passivo ed uno attivo.

In modo attivo si sarebbero creati dei volani di business in cui i clienti di diverse nazioni avrebbero potuto incontrarsi in un contesto informale e stringere relazioni.

L'esempio della Banca del Lavoro, citato prima, poteva essere una strategia per unire le persone.

Qui, dal punto di vista marketing, è stata persa una grande occasione.

Reputation bancaria

Scandali e vendita dei derivati hanno minato la credibilità dell'intero settore bancario agli occhi dei risparmiatori. Le banche continuano, soprattutto in Italia, a ritenere che questo non sia un problema. Non a caso molte adottano ancora o hanno adottato in passato pratiche non proprio trasparenti nei confronti dei clienti.

Qualsiasi banca è consapevole che il cliente non troverà facilmente condizioni migliori in altri istituti data l'omologazione che esiste in questo settore ma il punto è un altro: virtualizzando i servizi in modo pulito e trasparente una banca potrebbe giocare in controtendenza offrendo servizi sostanzialmente introvabili.

Questo è un vantaggio competitivo non di poco conto.

Chi utilizza tale tecnica?

Sempre Amazon, ad esempio.

Come molti lettori sapranno Amazon mette al centro del proprio business il cliente finale.

In Amazon ci sono principalmente due clienti: il merchant e il compratore finale.

Amazon ha creato 2 tipi di marketing completamente diversi per il B2B ed il B2C mantenendo però una coerenza di fondo: tutto deve funzionare alla perfezione, senza intoppi. Se c'è un intoppo il cliente finale va rimborsato immediatamente.

Al cliente, in questo caso specifico, va benissimo di essere trattato come un numero. Sembra controintuitivo ma in realtà il web funziona bene con procedure tecniche dove il cliente è solo un passaggio naturale.

Se il cliente è un numero e quel numero ha valore il servizio sarà estremamente tecnico ed efficace. Non saranno necessarie frasi ad effetto per convincerlo.

Basterà semplicemente trattare ogni "numero" come una funzione e, a sua volta, questa funzione come un insieme di procedure perfettamente customizzate per gli scopi del cliente. Del cliente, ripetendomi.

È per questo che Amazon funziona: tutti vengono trattati come numeri dentro ad un software che funziona sostanzialmente in modo perfetto, che accontenta tutti.

A questo punto anche un rapporto freddo, come quello virtuale, diventa un meccanismo di reciprocità basato sulla fiducia.

Il singolo numero, per Amazon, non conta nulla ma vale tantissimo. Viceversa il cliente tratta Amazon come un programma per "fare acquisti in un certo modo": non ha nulla di umano ma funziona meglio di tanti servizi umani che disallineano comunicazione e servizi.

Possiamo constatare questa differenza non solo nei servizi bancari ma anche in quelli di qualsiasi altra azienda non orientata al web (o meglio: al modo corretto di interpretarlo).

È proprio una questione di mindset, di vision e di capacità di interpretare i problemi nel loro contesto, quello del web.

Investire sulla formazione del personale

La scortesia regna sovrana in moltissimi sportelli.

Risposte tipo "così è: se non le va bene vada pure in un altro istituto".

Oppure: "vada sul sito e faccia così, così e così...".

Oppure: "Guardi che se va in altre banche non è che cambia tanto eh...".

Basta la semplice osservazione nel quotidiano per comprendere che l'operatore a sportello non invia nemmeno dei link diretti al cliente con la soluzione ad eventuali problemi (posto che esistano...).

Capita quando il mezzo di comunicazione non è progettato in ottica multicanale con relativa formazione del personale per sfruttarne le potenzialità. È il singolo operatore che si prende la briga di scegliere il canale giusto ed eventualmente fare le cose "a mano" (vedi inviare email o link al cliente tramite un canale scelto assieme al cliente, in sede o per telefono).

L'operatore allo sportello non tiene mai alcuna traccia nemmeno delle domande dei clienti. Un errore macroscopico dal punto di vista marketing che è trasversale praticamente in qualsiasi banca.

Non esistono in sostanza policy o procedure né tecniche né formali per il tracking allo sportello. Esiste solo il log con eventuali annotazioni sulle singole operazioni.

Vedo troppi post-it attaccati ai monitor, poco web e zero creatività.

È proprio una questione di mentalità: mindset e tecnica da questo punto di vista sono inesistenti.

Vediamo un altro esempio:

"Passi in filiale che ne parliamo". Un evergreen.

Prima di tutto dobbiamo scambiarci email per risparmiare tempo, no?! La cosa che un cliente odia maggiormente è proprio quella di fare la fila in banca.

Questi esempi sono le classiche situazioni in cui i clienti provano un senso di disagio nei confronti della banca.

Questi comportamenti, nel loro insieme, vanificano la comunicazione di marketing, figuriamoci quando questa è ampollosa o disallineata.

Microfinanziamenti

Identificare i prodotti più venduti e far accedere i giovani ai microcrediti con tasso agevolato ed apertura immediata della linea di credito.

Idea assurda? Forse. Dipende. No.

A questo può essere collegata una microassicurazione, che vada a livellare il costo del servizio in modo dinamico in base alle possibili perdite ed in relazione al margine da ottenere. Nulla di complicato, almeno per chi mastica con creatività questi argomenti che spaziano tra il marketing ed il risk management.

Il problema è come proporlo al cliente. Torniamo sempre ai punti precedenti: pannello, profilazione, targeting, UX/UI, strategia e creatività.

SEO bancaria

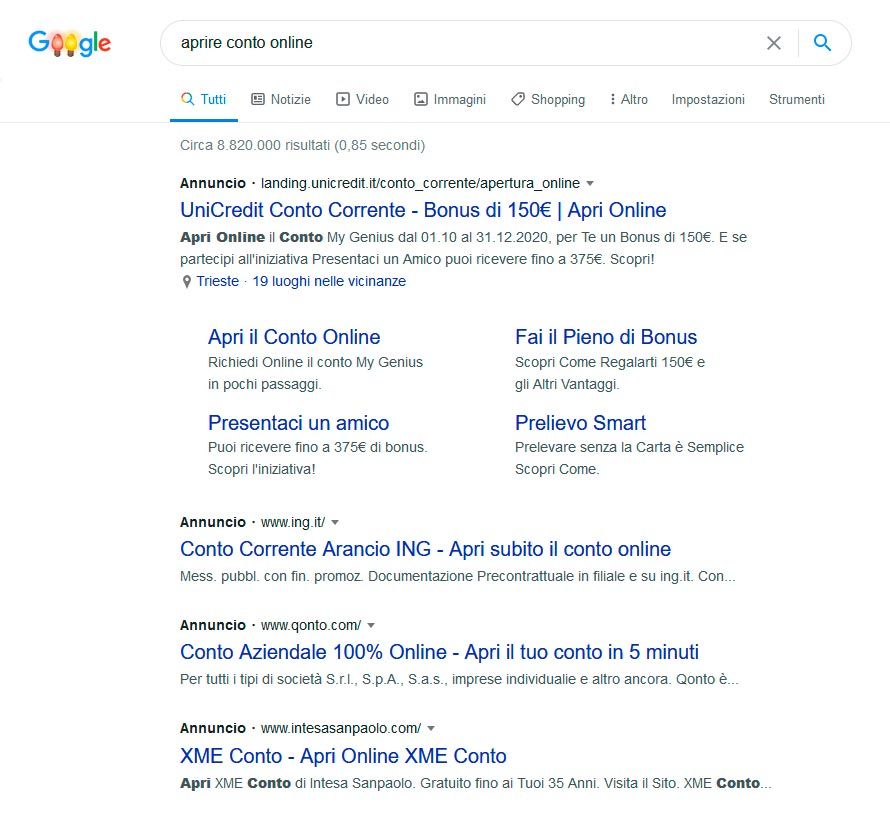

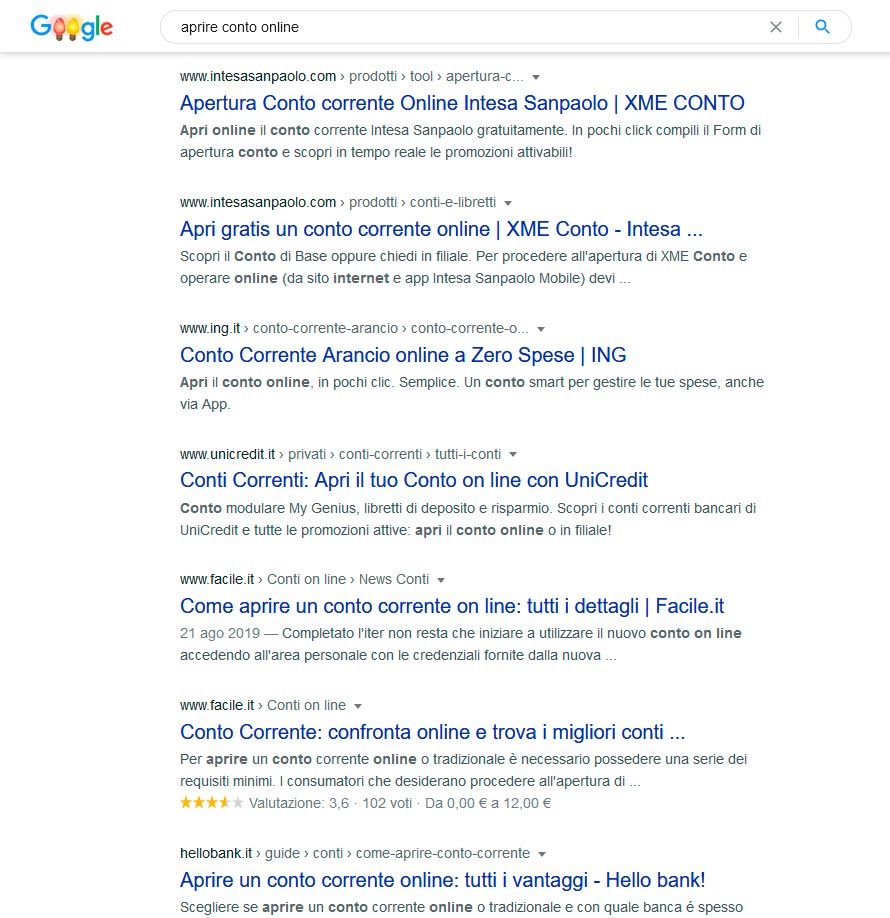

Ipotizziamo di voler aprire un conto online in questo momento.

Cosa fare?

Andiamo su Google e digitiamo "aprire conto online".

Vediamo "Circa 8.820.000 risultati" (dato aggiornato ad aprile 2020). Sono parecchi e la chiave di ricerca è competitiva.

Risultati sponsorizzati:

Notiamo ben 4 annunci. Come visto precedentemente alle banche l'acquisizione interessa e non poco. Gli annunci per questa chiave sono ben presidiati.

Notiamo inoltre la differenza sostanziale che esiste tra i 4 annunci: sono totalmente diversi ed alcuni non riportano informazioni chiare od attinenti al tipo di ricerca dell'utente.

Notiamo anche degli errori di battitura su qonto.com (v. "imprese individualie e"), solo a titolo di esempio.

Risultati organici SEO

I primi 4 risultati sono delle banche:

- Intesa Sanpaolo

- Intesa Sanpaolo

- Ing Direct

- Unicredit

Il 5° e 6° risultato sono del sito facile.it, un servizio per confrontare offerte di servizi online come mutui, polizze assicurative, prestiti e appunto conti correnti.

Link in 5a posizione: notiamo subito che a livello di link building solo Unicredit, tra quelle menzionate, ha presidiato quella pagina.

Sono presenti altre due banche che non sono nei risultati di ricerca: Banca Wibida e Enel Pay (quest'ultima poi non è percepita generalmente come una banca anche se offrono servizi "bancari").

Qui la pagina del breve tutorial per la link building.

Sostanzialmente questa pagina ha le caratteristiche di un breve tutorial.

Link in 6a posizione: qui invece notiamo che c'è un elenco di diverse banche.

Questo link invece funziona per confrontare offerte tra diverse banche sull'apertura di un nuovo conto. Il matching con la ricerca è corretto.

Da notare che il primo link presenta una call to action (CTA) per andare direttamente alle offerte e confrontarle.

Già da una semplicissima analisi come questa è evidente che la miglior banca, che ha saputo presidiare correttamente questi risultati, è Unicredit: ha un posizionamento eccellente nella sponsorizzata, lato SEO (anche se migliorabile) e soprattutto a livello di link building.

Questo è solo un esempio che fa capire come risparmiare capitali ingenti in marketing, come evitare gli sprechi e soprattutto come massimizzare la presenza online su Google.

Marketing bancario e tecniche di pricing

Osservando qualsiasi sito web bancario (anche estero) notiamo immediatamente che mancano moltissimi specchietti con le condizioni base ed i prezzi relativi a tutti i servizi offerti.

I servizi poi non curano quasi mai, a livello marketing, la parte relativa durata delle offerte e nella stragrande maggioranza dei casi ci sono costi occulti che la banca dà per "scontati".

Anche qui è una questione di mentalità sistemica.

Io stesso mi sono sentito dire più volte, in diversi istituti "eh ma questo è normale perché sono i bolli", "eh ma questo non era scritto perché sono interessi del...", "eh ma..." ecc.

Risposte di questo tipo sono inaccettabili per qualsiasi persona che richiede trasparenza e fiducia ad un fornitore, soprattutto se questo fornitore è pagato per gestire il nostro denaro.

Questi aspetti, invece di essere occultati (o scritti talmente in piccolo da risultare illeggibili...), dovrebbero essere valorizzati facendoli percepire come elementi di trasparenza, cioè che danno valore al servizio.

Significa cambiare completamente leva mentale nel modo in cui si propone un'offerta.

Blog bancario

Le banche inoltre sottovalutano gli enormi benefici della parte blogging e storytelling. Il "passaparola dell'amico direttore" che concede i fidi per raggiungere i target è una tattica giurassica, obsoleta.

Ad esempio non c'è alcuna formula di remunerazione o di vantaggio per il cliente a commentare o leggere un blog bancario. Non ci sono storie o casi di successo gestiti dalla banca per il bene della collettività o per il progresso di aziende strategiche o storiche, collegate ad archetipi classici che stanno a cuore al risparmiatore, come ad esempio il "Made in Italy".

La banca deve cominciare ad esporsi, a raccontare come lavora, con chi e come. Deve comunicare quali risultati raggiunge gestendo denaro, fornendo credito e facendo investimenti e questa comunicazione deve interessare il maggior numero di clienti. Qui si parla di branding in senso ampio, non di target per specifiche comunicazioni.

Solo in questo modo si può migliorare la value proposition del marchio e portare gli utenti a condividere o commentare le azioni di content marketing bancario.

Il contenuto deve rappresentare primariamente i bisogni e le aspettative dei clienti, non l'immagine delle banche che lo pubblicano.

Marketing con la sicurezza

Cosa c'è di peggio per una banca, che gestisce il nostro denaro, di finire in prima pagina dopo aver subito un attacco informatico che mette a rischio dati e capitali delle imprese che danno loro fiducia?

Negli ultimi anni, tramite la cronaca, abbiamo assistito ad un aumento esponenziale degli attacchi informatici. Questo problema è sempre più sentito perché i clienti sono sempre più connessi e quindi hanno la necessità di dover gestire con la massima sicurezza possibile il proprio denaro.

Da questo punto di vista è importantissimo, per non dire fondamentale, documentare tutti i sistemi di sicurezza nei siti corporate messi in campo dalle banche. Moltissimi pensano "non serve, perché qui è tutto sicuro", ma è sbagliato completamente il ragionamento.

La questione non è di "certificare" ma di comunicare l'attenzione per un problema.

Chi fa comunicazione di livello in tal senso? Google.

Google non ha di certo bisogno di spiegare all'uomo comune quali siano i suoi sistemi di sicurezza.

Eppure Google parla di sicurezza ovunque nella propria comunicazione perché bisogna sempre tenere a mente che le persone sono influenzate da quello che leggono e dai problemi che rilevano online: in tutto l'online.

Percepire che un'azienda che gestisce denaro fa continui investimenti in sicurezza è una leva fortissima in termini di marketing perché gli utenti ormai operano con le banche quasi sempre online.

È una questione di percezione: come si viene percepiti amplifica la value proposition. Una value proposition più alta è più remunerativa a medio-lungo termine. Di conseguenza si abbassano i costi di acquisizione.

Vale sempre la regola che tante piccole sfumature vanno a comporre l'immagine complessiva e la percezione del cliente sul servizio.

Non bastano i cartelloni pubblicitari per convincere o fidelizzare il cliente, anzi: forse nemmeno servono più.

Sicurezza informatica

Due spunti che si ricollegano al punto precedente.

La banca può fare due attività di marketing:

- informazione / formazione ai clienti sui principali metodi di sicurezza e di attacco in ambito informatico

- fare eventi con esperti e magari trasmetterli online su Youtube o LinkedIn.

Non servono cose complicate. Bastano poche azioni ma fatte bene, con buon senso.

Criptovalute

Quali banche le accettano? Quante banche sono pronte ad utilizzarle in chiave marketing?

C'è un mercato incredibile che sta per esplodere in questo settore.

È necessario fare marketing bancario sulle crypto per non perdere il vantaggio competitivo in un settore che dominerà le transazione dell'imminente futuro.

Bisogna scendere in campo adesso e supportare o collaborare con gli addetti ai lavori del web per veicolari i messaggi sul tema.

Non si può attendere che le crypto si diffondano per iniziare a fare marketing su questo tema. Siamo già in ritardo.

Abbigliamento

Giacca e cravatta o gonna sotto al ginocchio e giacca sono formalità superate?

Su questo punto ci sarebbe molto da discutere.

Sarebbe interessante uno studio a riguardo ovvero: "come viene percepito dal cliente l'abbigliamento di chi lavora in banca?".

Sarebbe sufficiente un abbigliamento casual mantenendo comunque il decoro?

Non è facile rispondere. Dipende anche dal cliente.

Sicuramente negli ultimi anni abbiamo avuto moltissimi esempi di uomini e donne di successo che si sono presentati in pubblico vestiti "normalmente".

Vestirsi con abiti che utilizzano le persone nella quotidianità aumenta il grado di fidelizzazione? Probabile, perché il cliente tende inconsciamente ad immedesimarsi con quello che vede. È una forma di simmetria cognitiva.

Un abbigliamento informale rende l'approccio meno freddo, più umano. È proprio una questione, anche in questo caso, di percezione.

Il dress-code quindi è un'altra leva di marketing che si può sviluppare per migliorare il marketing bancario.

Il mondo startup

C'è un'enorme opportunità per banche ed investitori nel finanziare nuove attività basate sul digital.

Una caratteristica fondamentale del digitale è quella che il business migliore, interamente basato su web, dovrebbe essere scalabile.

Per business scalabile si intende che l'azienda ha la possibilità di sviluppare business incrementando il numero di clienti senza aumentare proporzionalmente la propria struttura organica per erogare i servizi.

È il tipo di business denominato uno a molti, ovvero dove un singolo prodotto (realizzato in serie) o un servizio possono essere canalizzati e gestiti tramite il web.

Vediamo alcuni esempi.

La vendita di una polizza assicurativa con un modulo che consenta al cliente di scegliere quali servizi includere nella polizza. Questo è scalabile.

Nel caso in cui un libero professionista (ad esempio un commercialista) decidesse di creare un pannello online a pagamento per offrire ai clienti servizi digitali dedicati si verrebbe a creare un business di tipo scalabile: il servizio, cioè la risorsa che interessa al cliente, può essere acquistata da più persone.

Per contro un salumiere non esercita una professione considerata scalabile. La sua presenza fisica è necessaria per tutto il ciclo di fornitura del servizio o del prodotto. Il piccolo commerciante, in questo caso, può effettuare il food delivery. Questo tipo di business è già più scalabile anche se non completamente perché parliamo di prodotti fisici collegati ad un servizio.

Un altro esempio è Netflix: un film, più clienti.

I cinema stanno andando in fallimento proprio perché non hanno modelli di business scalabili e non possono quindi competere con servizi ad alta virtualizzazione tipici dell'on-demand.

In sostanza le banche possono andare ad intervenire finanziariamente nei business del web, virtualizzabili, scalabili e con ampie possibilità di crescita e di profitto. Per fare questo serve che tali start-up siano supportate da un marketing almeno di pari livello.

Non è più sufficiente investire in aziende che hanno margini sulla carta se alle spalle non esiste un marketing specifico. Il problema del marketing nelle start-up è che viene ancora considerato come un servizio accessorio. Il peso del marketing invece andrebbe sempre contemplato nel business plan come requisito fondamentale intrinseco del business da finanziare.